合計所得金額で変わる配偶者(特別)控除・基礎控除の注意点

所得税の確定申告における所得控除については、それぞれの人の所得状況に応じて、控除出来る金額が変わるものがあります。

今回は、例として、配偶者(特別)控除と基礎控除を取り上げ、合計所得金額の注意点についてまとめてみました。

なお、これらの情報は、2021年3月3日現在の状況となりますので、最新情報は、リンク先の情報等も合わせてご確認されますようご留意ください。

配偶者(特別)控除の概要

配偶者(特別)控除については、国税庁のホームページで、その概要等についてまとめられています。

国税庁ホームページ

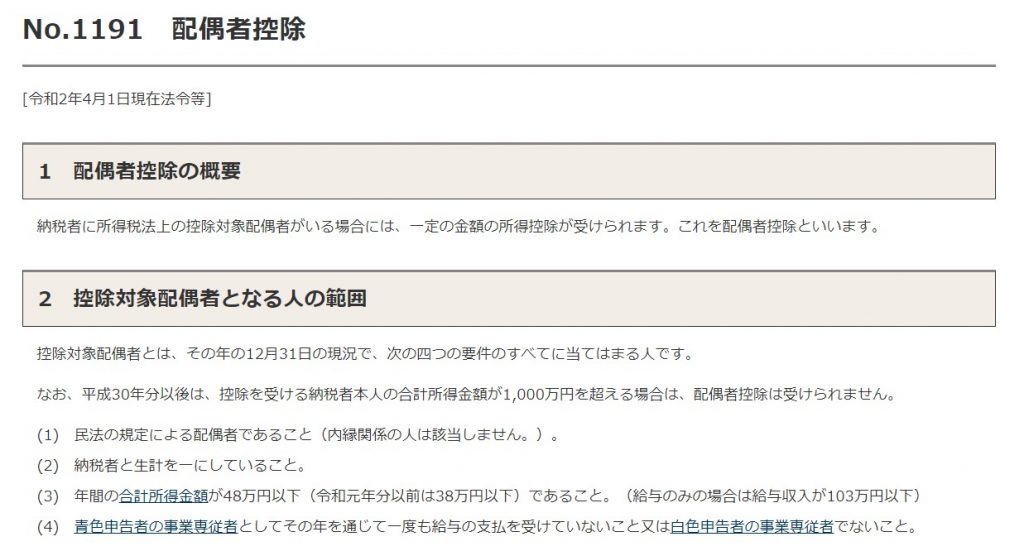

配偶者控除

控除を受ける本人の所得状況により控除額は変わります。

配偶者控除は、配偶者の所得状況により制限がありますが、その制限金額を超えていても、一定の金額以内であれば、配偶者特別控除を受けることが出来ます。

国税庁ホームページ

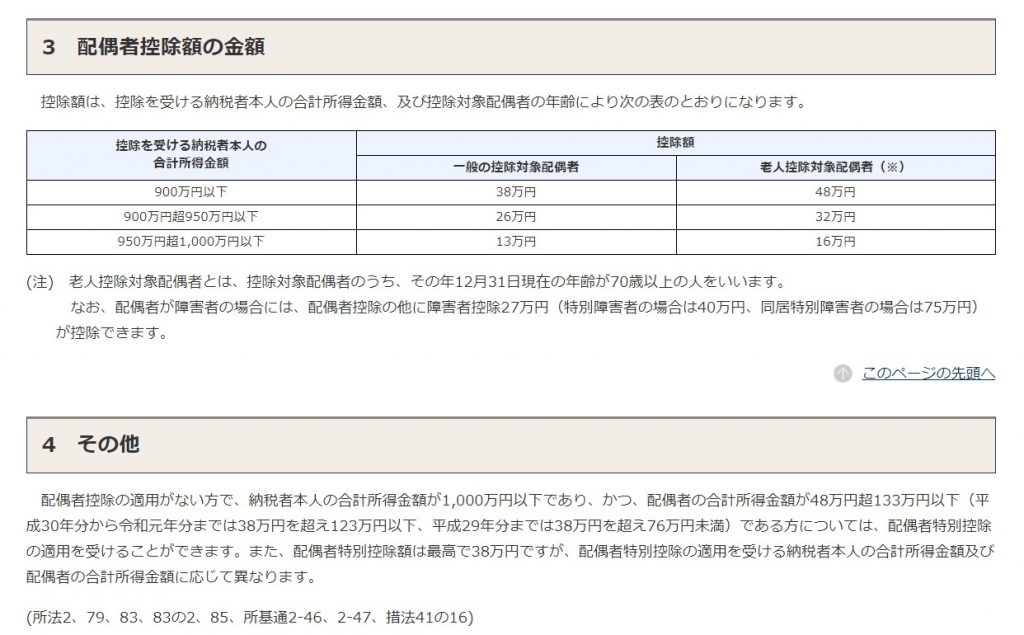

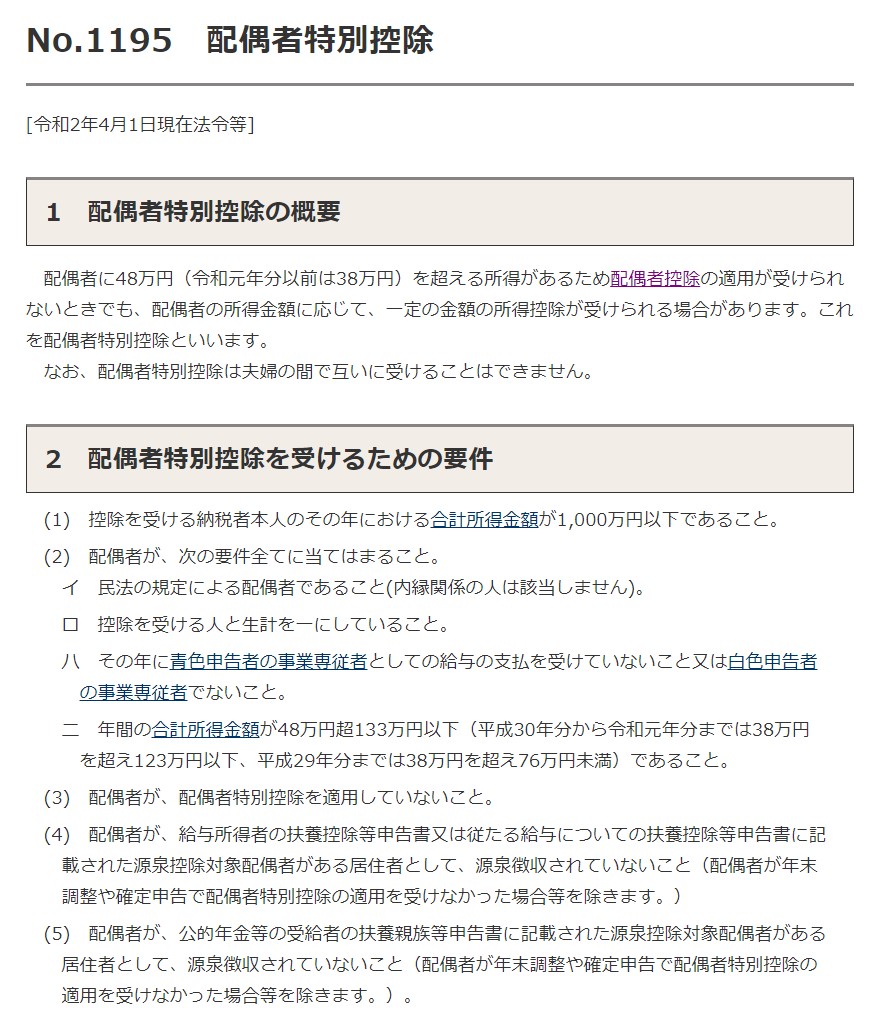

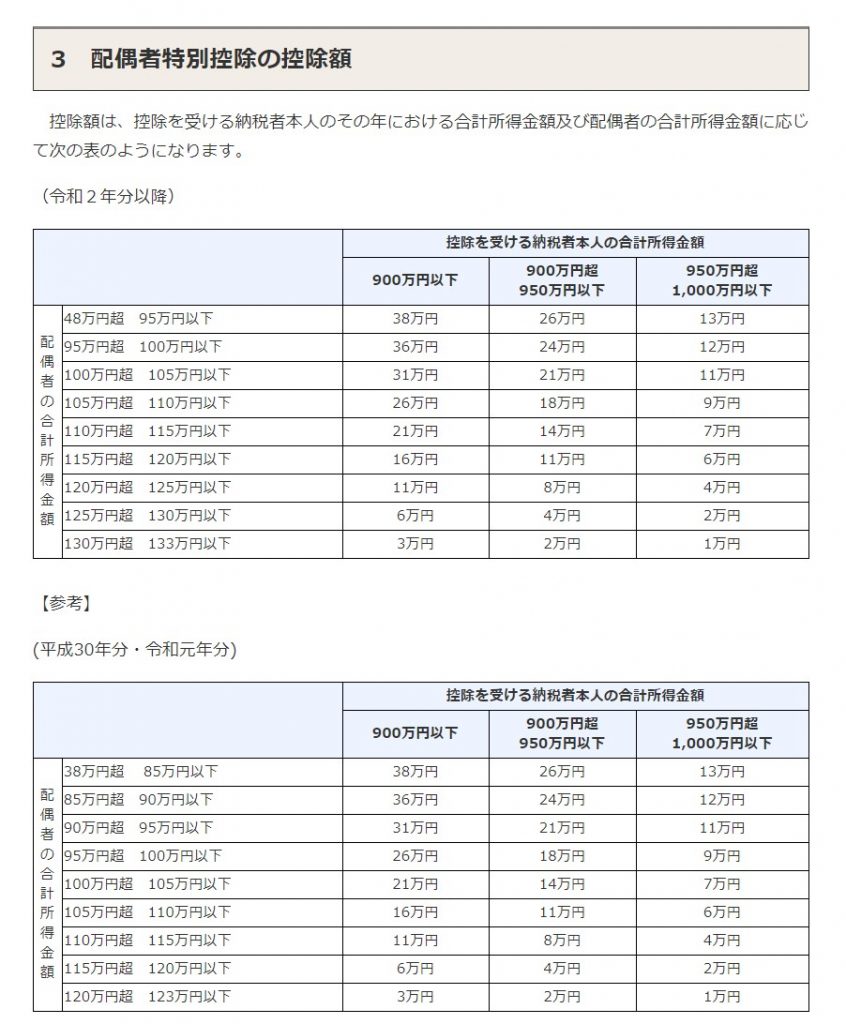

配偶者特別控除

控除を受ける本人と配偶者の所得状況により控除額は変わります。

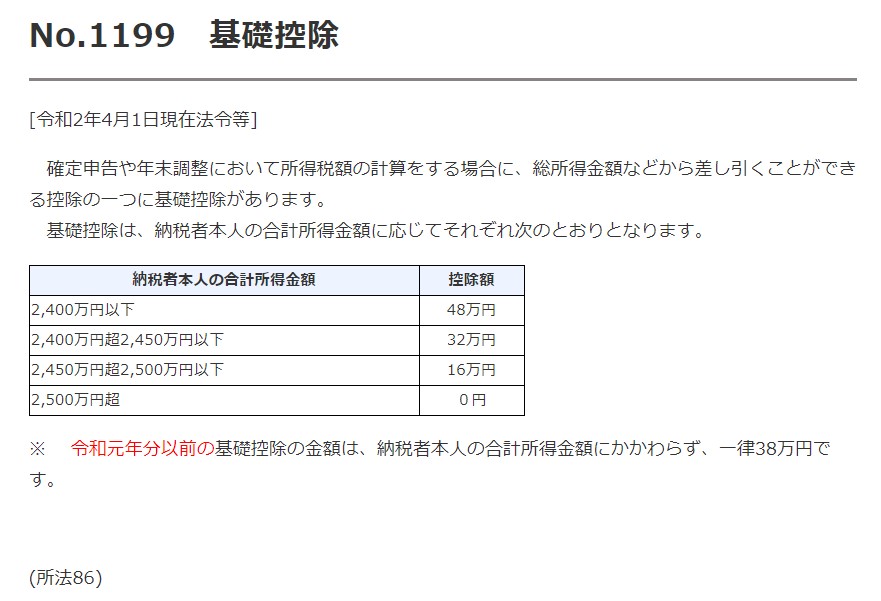

基礎控除の概要

基礎控除についても、国税庁のホームページで、その概要等についてまとめられています。

国税庁ホームページ

基礎控除

令和2年分の確定申告から、納税者本人の所得状況により、控除額が変わるようになりました。基礎控除は、令和元年分まで納税者全員が一律で控除されていたため、影響を受ける対象は多いかなと思います。

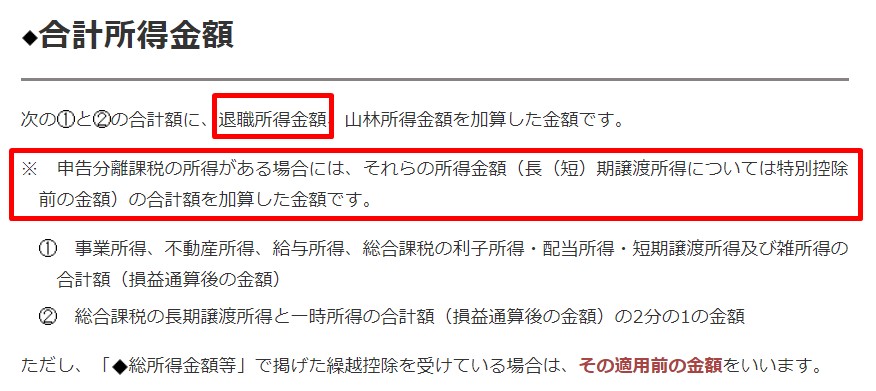

合計所得金額の定義と注意点

配偶者(特別)控除・基礎控除の控除額の判定基準として、共通しているのは「合計所得金額」であるということです。

この「合計所得金額」というのは、下記のように定義されています。

国税庁ホームページ

合計所得金額

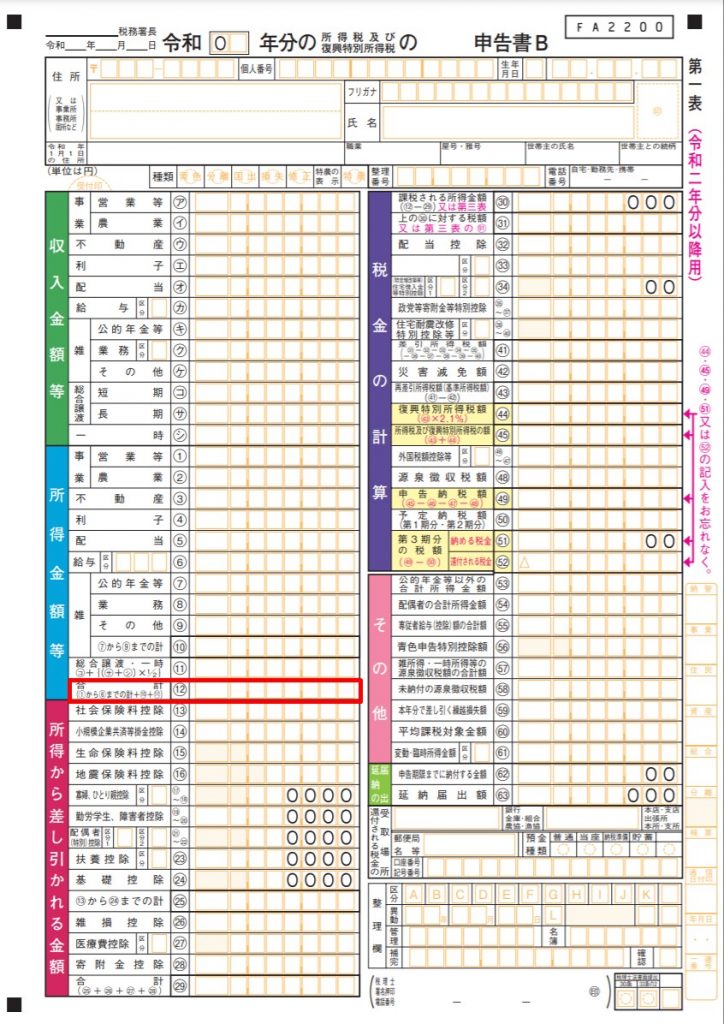

基本的には、所得税の確定申告書 第一表の所得金額等の合計になることが多いです。

国税庁ホームページ

確定申告書などの様式・手引き

所得税及び復興特別所得税の確定申告書 申告書B様式【PDF/1,145KB】

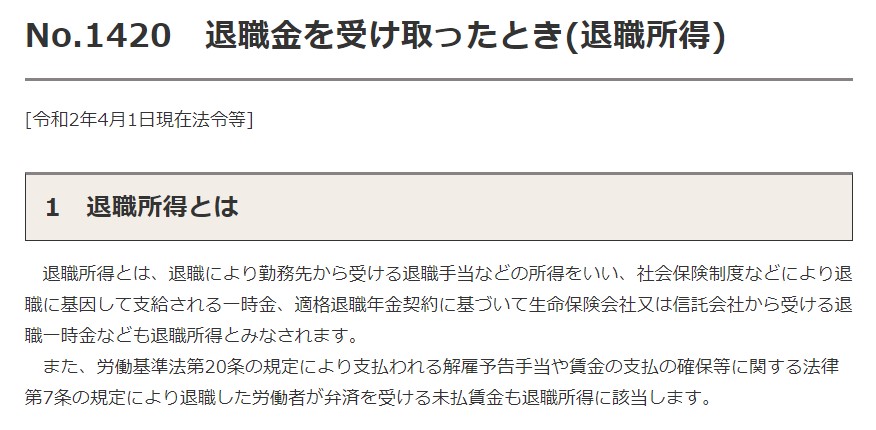

ただし、退職所得金額や申告分離課税の所得がある場合には、加算して考える必要があります。

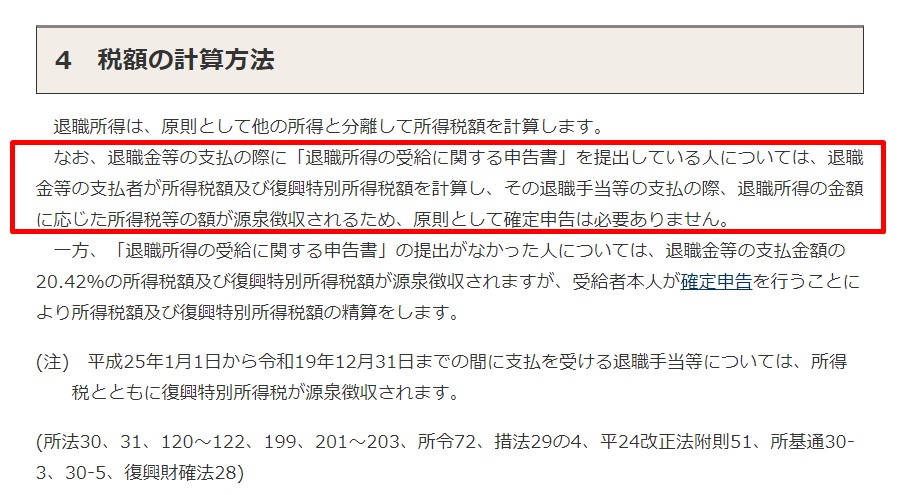

退職所得金額については、退職金をもらっていても、支給時に課税関係が完結している場合が多く、確定申告する必要がないので、申告書に記載がない場合がほとんどです。

国税庁ホームページ

退職金を受け取ったとき(退職所得)

個人事業主であっても、小規模企業共済の解約時の一時金については、退職所得として支給される場合があります。平成30年以前は、合計所得金額が所得控除の金額に直接影響するということは意識していない場合が多かったですが、それ以降は注意が必要です。

おわりに

基本的なことではありますが、1年に一回のことなので、改めて押さえておきたいところです。所得の把握は、確定申告するものばかりを考えがちですが、基本に立ち返って、1年間の所得を把握することを心掛けたいものです。

【広告スペース】>>>>>>>>>>>>>>

>>>>>>>>>>>>>> 【広告スペース】

最後まで読んでいただき、ありがとうございました!

この記事を書いている人

エフティエフ税理士事務所

代表 税理士

藤園 真樹(ふじぞの まさき)

大阪市福島区を拠点に活動中。

オンラインも活用しているので、対応エリアは問いません。

平日毎日でブログを更新中。

プロフィールはこちら

主なサービスメニュー

【単発サポート】

単発税務サポート

個別コンサルティング

確定申告サポート

融資サポート

【継続サポート】

顧問業務

税務顧問応援パッケージ(福島区)

税務顧問応援パッケージ(ラーメン屋さん)

事務処理のひと手間を減らすサポート