共同募金会等へ寄附した場合の有利判定と注意点

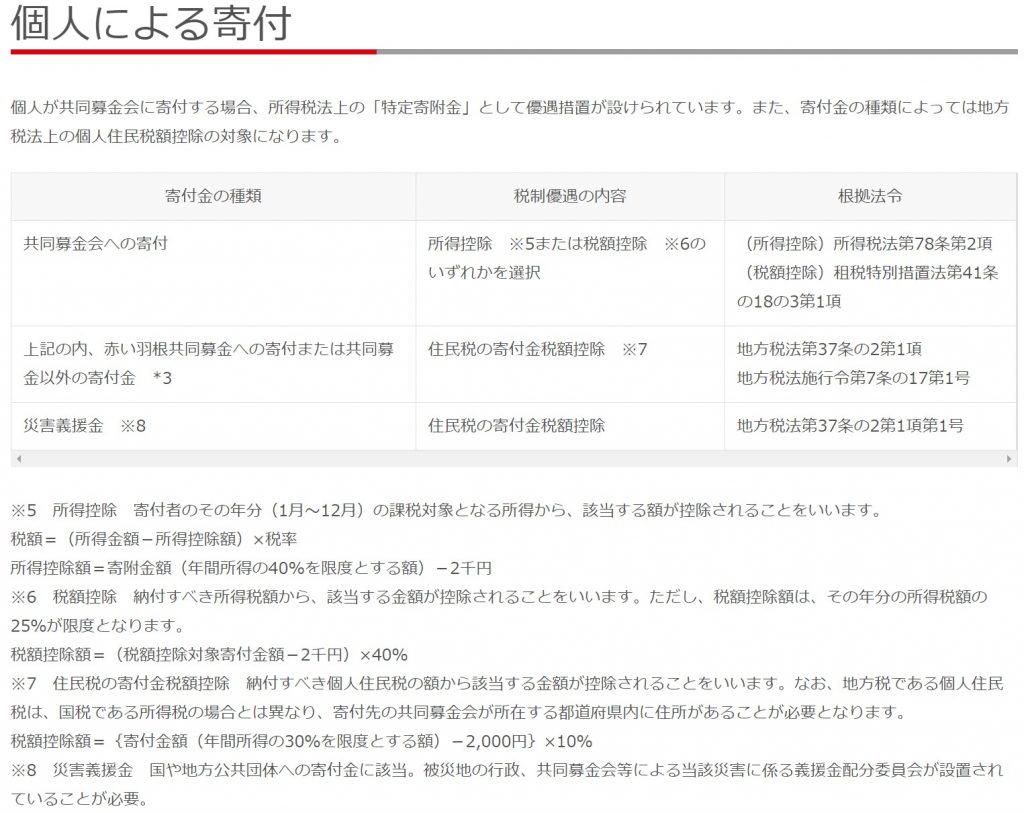

赤い羽根共同募金などに寄附をした場合には、所得税の確定申告において、所得控除か特別控除(税額控除)を受けることが出来ます。大きな金額にならない場合もあるかと思いますが、受けれるものはたとえ税額への影響が小さくても、確実に受けておきたいところです。

今回は、計算式などの詳細は国税庁などに情報があるので出来るだけそちらを参照していただき、その概要と注意点に焦点を当てております。

概要

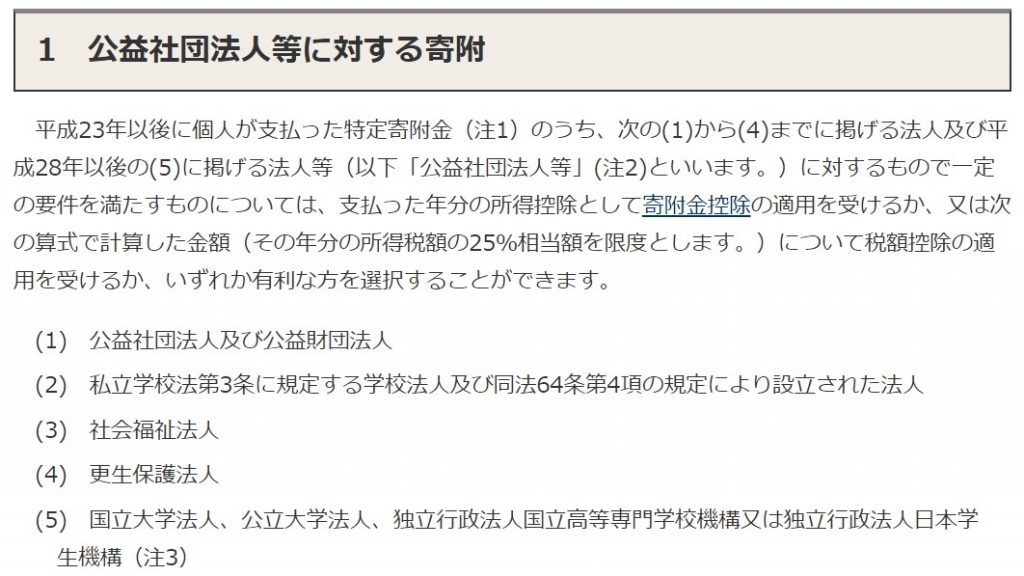

赤い羽根共同募金等の共同募金会への寄附は、国から指定された(3)社会福祉法人に該当します。

寄附した先がどの区分にあたるかは、寄付先から発行された領収書等にも記載がある場合が多いですので、確認してみることをお勧めします。

所得控除の場合は、個人の所得税率によって控除される税額が決まります。

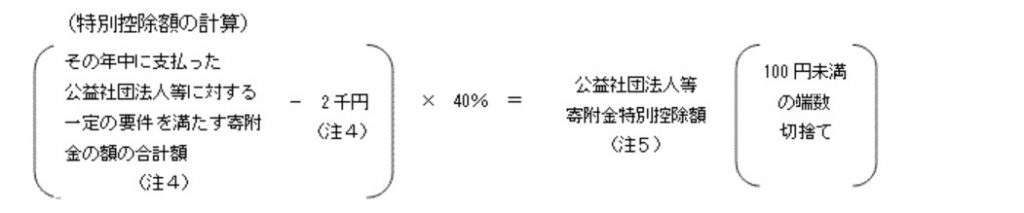

特別控除(税額控除)の場合は、下記の計算式によって控除される税額が決まります。

どちらの方法も選択することが可能なため、個人ごとに有利判定を行うことが必要となります。

有利判定

一般的には、税額控除の方が有利となる場合が多いです。

簡単に言えば、上記の特別控除(税額控除)の計算式を見ると、寄附金額から2千円を引いた金額の40%が税金から控除できるということなので、所得税率が40%未満の方にとっては、所得控除よりも税額控除を選択する方が有利ということになります。

厳密に言えば、違ってくる場合もあるので、実際に計算しての有利判定の確認は必要です。

所得控除の場合、特別控除(税額控除)の場合、とでそれぞれ税額を計算して、比較するということを手動で確認することもありますが、税務ソフトによっては自動で有利判定をしてくれたりするので、 考え方・計算過程を理解していることが前提ですが、その機能を積極的に活用すれば、判定漏れを防ぐことにも繋がります。

注意点

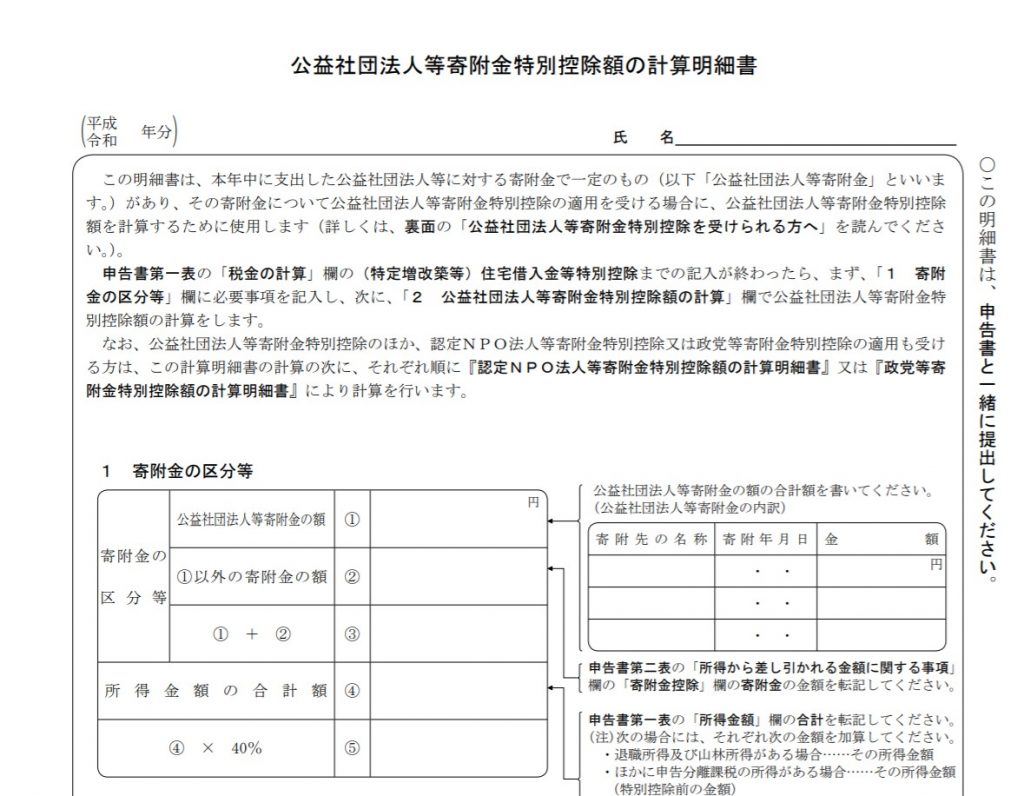

所得控除ではなく、特別控除(税額控除)を選択した場合には、所得税の申告書と一緒に、

・公益社団法人等寄附金特別控除額の計算明細書

の添付が必要となります。

それと同時に、所得税の申告書第二表の「特例適用条文等」の欄に、

「措法41の18の3」

を記載するのを忘れずに。

記載がないため、その税額控除が直ちに取り消されるということではないとは思いますが、条文上では「 ・・・確定申告書に、同項の規定による控除を受ける金額についてのその控除に関する記載があり・・・」という文言がありますので、記載しておく方がよいでしょう。

最後に

内容としては、難しいということではないですが、1年に1回の確定申告で、たまに出てくる事項になりますので、意識して気を付けておくべきかなと思います。

今回の確定申告では、最初第二表への記載が漏れていまして、チェックの時に発見した次第です。

自戒の意味も込めてまとめてみました。

【広告スペース】>>>>>>>>>>>>>>

>>>>>>>>>>>>>> 【広告スペース】

最後まで読んでいただき、ありがとうございました!

この記事を書いている人

エフティエフ税理士事務所

代表 税理士

藤園 真樹(ふじぞの まさき)

大阪市福島区を拠点に活動中。

オンラインも活用しているので、対応エリアは問いません。

平日毎日でブログを更新中。

プロフィールはこちら

主なサービスメニュー

【単発サポート】

単発税務サポート

個別コンサルティング

確定申告サポート

融資サポート

【継続サポート】

顧問業務

税務顧問応援パッケージ(福島区)

税務顧問応援パッケージ(ラーメン屋さん)

事務処理のひと手間を減らすサポート