中古資産の耐用年数の注意点

設備機器や車両など固定資産を購入する際には、新品だけでなく、中古での購入も検討することも多いです。購入価額を抑えるためであったり、その機種の製品が必要など理由は様々です。

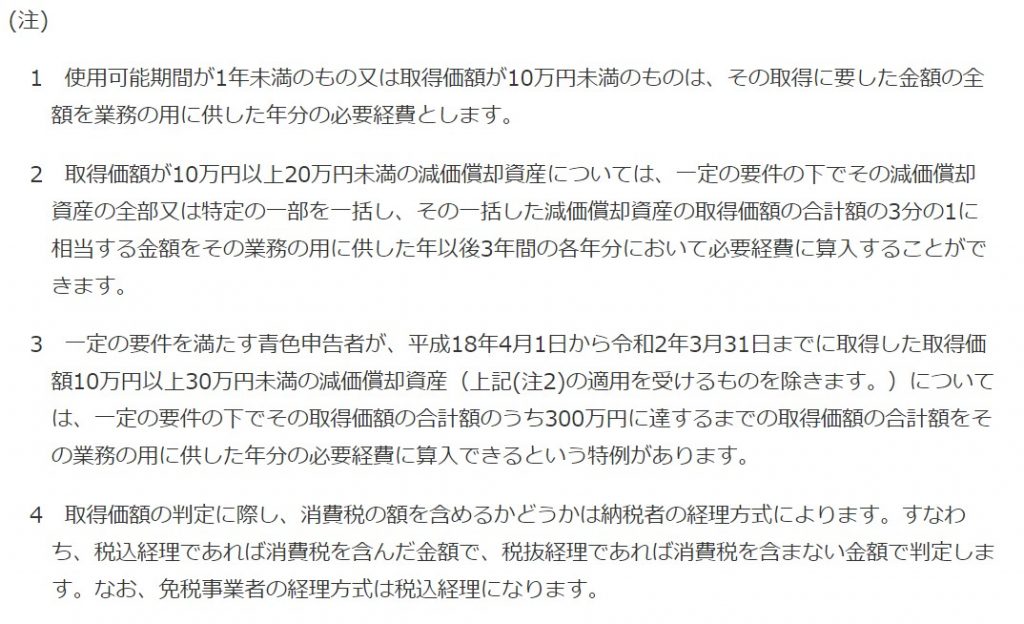

固定資産を事業などの業務のために使用する場合には、購入に要した金額をその取得した時に全額費用とするのではなく、その資産の使用可能期間の全期間にわたり分割して費用としていくこととなります。

国税庁ホームページ タックスアンサー

所得税 減価償却のあらまし

今回は、購入した固定資産が中古資産の場合の使用可能期間となる耐用年数についてまとめています。

令和2年4月1日現在の法令等に基づき、記載しております。

法定耐用年数と減価償却方法

事業用の固定資産のうち、時の経過等によってその価値が減っていくような資産を減価償却資産といいます。

土地や骨とう品などのように時の経過により価値が減少しない資産は、減価償却資産とはなりません。

減価償却資産については、その資産の使用可能年数にわたって、分割して減価償却費という費用としていくことになります。

減価償却資産には定義があり、その定義に当てはめて、資産計上するかどうかを判定していくことになります。

国税庁ホームページ タックスアンサー

所得税 減価償却のあらまし

使用可能期間は合理的に見積もることが出来れば問題ありませんが、それぞれが好き勝手に見積もりをしてしまうと、意図的に短くしたりすることが可能で、公平性が保てないため、あらかじめ定められた法定耐用年数を使用することが多いです。

財務省令の別表

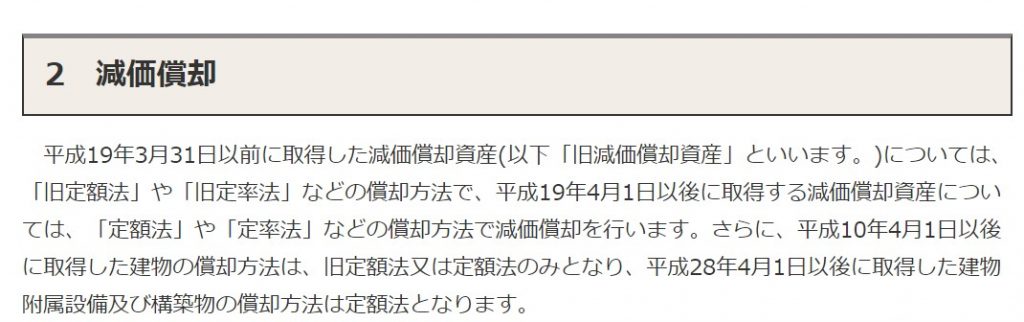

減価償却の方法については、「定額法」や「定率法」など複数の方法があります。法人の場合であれば、建物・建物附属設備・構築物は「定額法」、機械装置・工具器具備品・車両運搬具などは「定率法」というのが一般的です。詳細については、今回の記事のメインではないため省略しますが、下記を参照ください。

国税庁ホームページ タックスアンサー

所得税 減価償却のあらまし

中古資産の場合の耐用年数

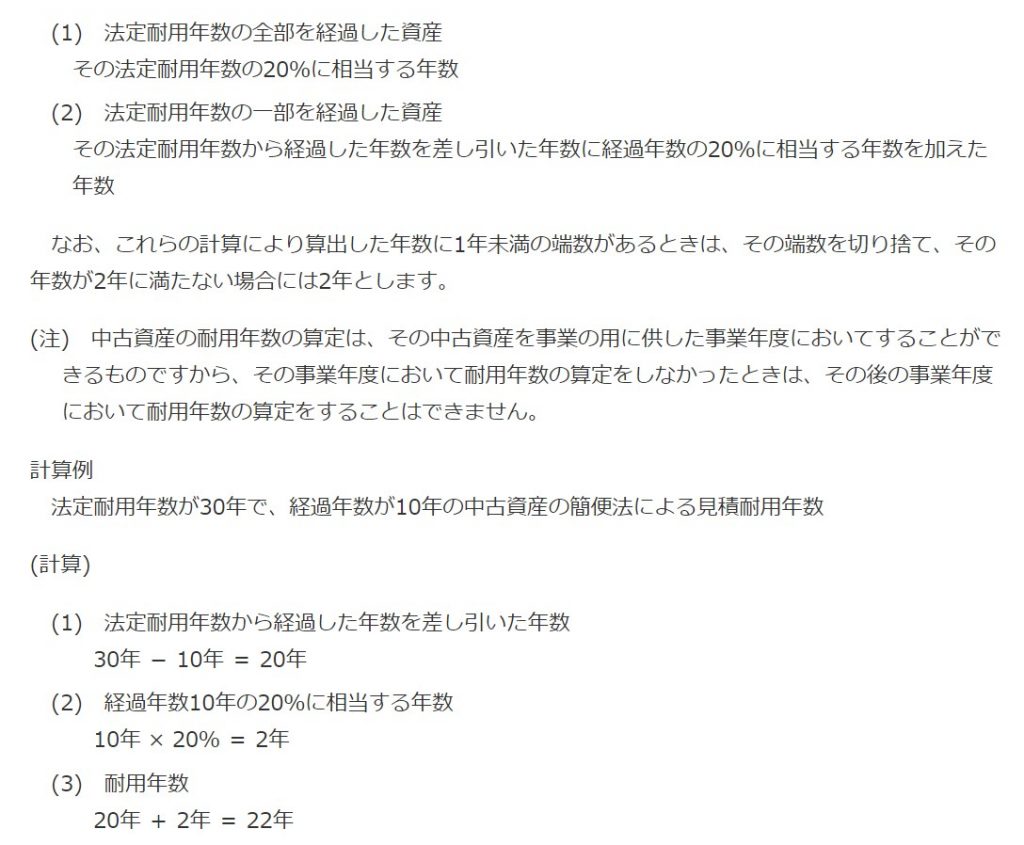

中古資産の場合には、その資産の耐用年数は、法定耐用年数ではなく、その使用をはじめた時からの使用可能期間として見積もられる年数によることができます。

国税庁ホームページ タックスアンサー

法人税 中古資産の耐用年数

しかしながら、実際のところ使用可能年数を見積もることは難しく、簡便法を採用することがほとんどです。

中古資産を購入後に修理など行う場合

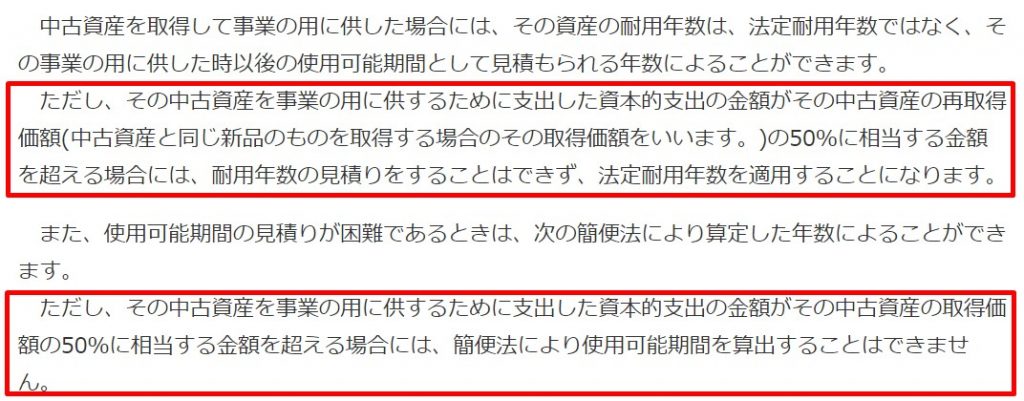

中古資産を購入した場合、耐用年数は簡便法を採用することがほとんどですが、購入した中古資産を修理するなど手を加えて使用する場合には注意が必要です。

国税庁ホームページ タックスアンサー

法人税 中古資産の耐用年数

資本的支出というのは、ざっくり言うと、修理することによって、その資産自体の価値が上がったり、使用可能年数が延びたりすることを言います。

要するに、中古資産を購入しても、ほとんど改造して使用する場合には、中古資産の簡便法で求めた耐用年数よりも長く使えるでしょう、ということです。

例えば、築20年の建物(再取得価額は2,500万円)を500万円で購入して、リフォーム費用1,200万円(全て資本的支出とする)で使用するという場合、

①中古資産の取得価額:500万円

②中古資産を事業の用に供するために支出した資本的支出:1,200万円

③中古資産の再取得価額:2,500万円

「②中古資産を事業の用に供するために支出した資本的支出」が「①中古資産の取得価額」の50%に相当する金額を超えているため、簡便法による使用可能期間を算出することは出来ません。

②1,200万円 > 250万円=①500万円×50%

しかしながら、「②中古資産を事業の用に供するために支出した資本的支出」が「③中古資産の再取得価額」の50%に相当する金額は超えていないため、法定耐用年数ではなく、耐用年数の見積もりをすることが可能です。

②1,200万円 < 1,250万円=③2,500万円×50%

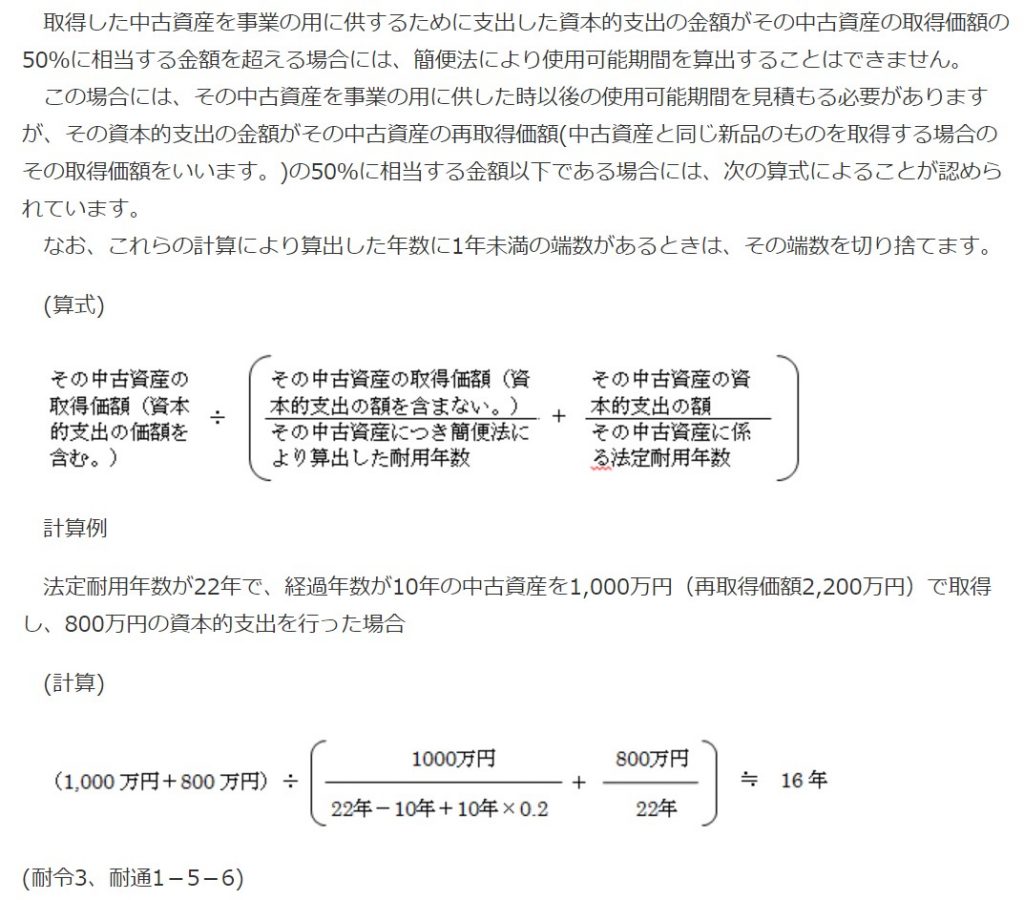

その場合の、見積もり計算の方法は、下記のとおりです。

国税庁ホームページ タックスアンサー

法人税 取得した中古資産を業務に使用するために資本的支出を行った場合

中古資産の購入において、資本的支出がある場合の耐用年数の算定についてまとめると、

①中古資産の取得価額 × 50% > ②中古資産を事業の用に供するために支出した資本的支出

⇒ 簡便法

①中古資産の取得価額 × 50% < ②中古資産を事業の用に供するために支出した資本的支出

かつ

③中古資産の再取得価額 × 50% > ②中古資産を事業の用に供するために支出した資本的支出

⇒ 通達の見積もり計算

③中古資産の再取得価額 × 50% < ②中古資産を事業の用に供するために支出した資本的支出

⇒ 法定耐用年数

おわりに

実務においては、中古資産の耐用年数の算定は簡便法によるものが多いかなと思いますが、後で手を加えるということもよくある事例かなと思いますので、簡単にまとめてみました。

耐用年数については、その期間が長くなると、費用の総額は変わりませんが、費用化できるのが遅くなってしまうため、出来るだけ短くなるように算定方法については検討が必要かなと思います。

【広告スペース】>>>>>>>>>>>>>>

>>>>>>>>>>>>>> 【広告スペース】

最後まで読んでいただき、ありがとうございました!

この記事を書いている人

エフティエフ税理士事務所

代表 税理士

藤園 真樹(ふじぞの まさき)

大阪市福島区を拠点に活動中。

オンラインも活用しているので、対応エリアは問いません。

平日毎日でブログを更新中。

プロフィールはこちら

主なサービスメニュー

【単発サポート】

単発税務サポート

個別コンサルティング

確定申告サポート

融資サポート

【継続サポート】

顧問業務

税務顧問応援パッケージ(福島区)

税務顧問応援パッケージ(ラーメン屋さん)

事務処理のひと手間を減らすサポート