iDeCo(イデコ)には加入した方がいい?

iDeCo(イデコ)は平成14年1月から事業開始され、平成29年1月に加入対象者の要件が緩和されるなどして、その認知度は広がってきていますが、まだまだiDeCo(イデコ)って何?というご質問を受けることがあります。

今回は、その制度の概要をざっくり紹介しながら、税メリットに焦点をあてて説明していきます。結論としては、唯一の正解というものはなく、個々の事情に合わせてメリット・デメリットを勘案して、判断することとなりますが、そのきっかけとなれば幸いです。

これらの情報は、2020年10月12日現在の状況となりますので、最新情報は、リンク先の情報等も合わせてご確認されますようご留意ください。

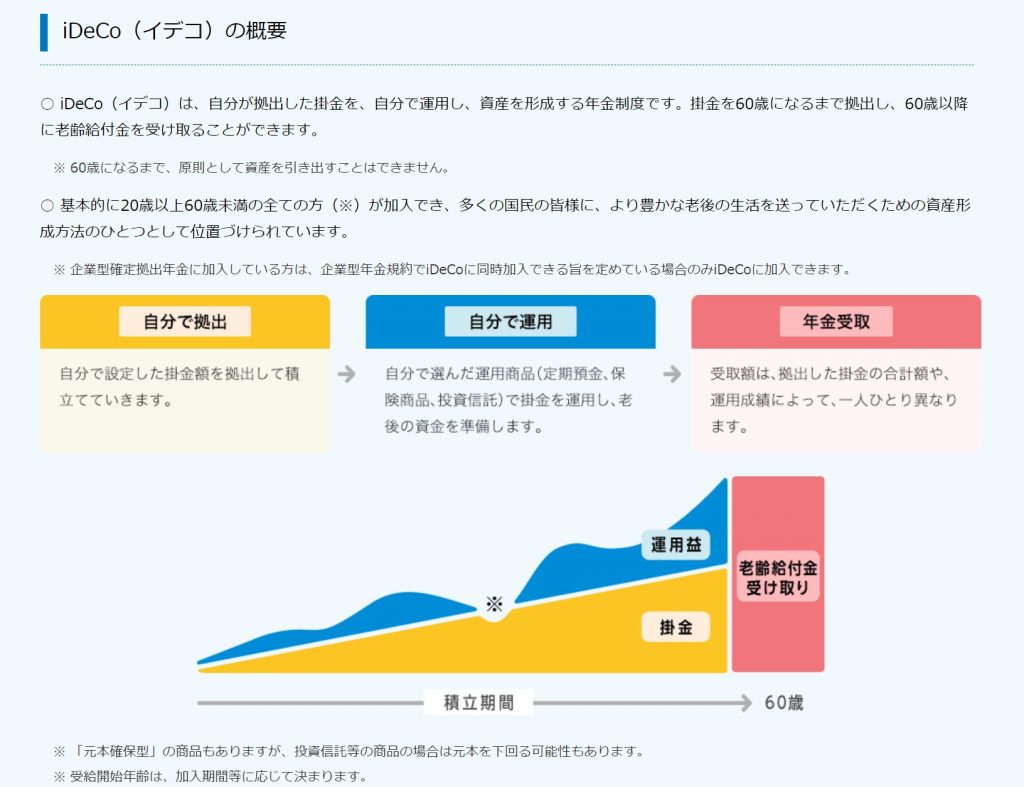

iDeCo(イデコ)の概要

iDeCo(イデコ)については、公式ホームページが開設されており、概要から詳細な内容について、記載されています。

iDeCo公式サイト

iDeCo(イデコ)の特徴

年金については、個人事業主の方であれば、老齢基礎年金に、サラリーマンの方など給与を会社等からもらっている方であれば、厚生年金にに、加入している場合が多いかと思いますが、そこに上乗せする年金を自分で任意に掛けるというようなイメージです。

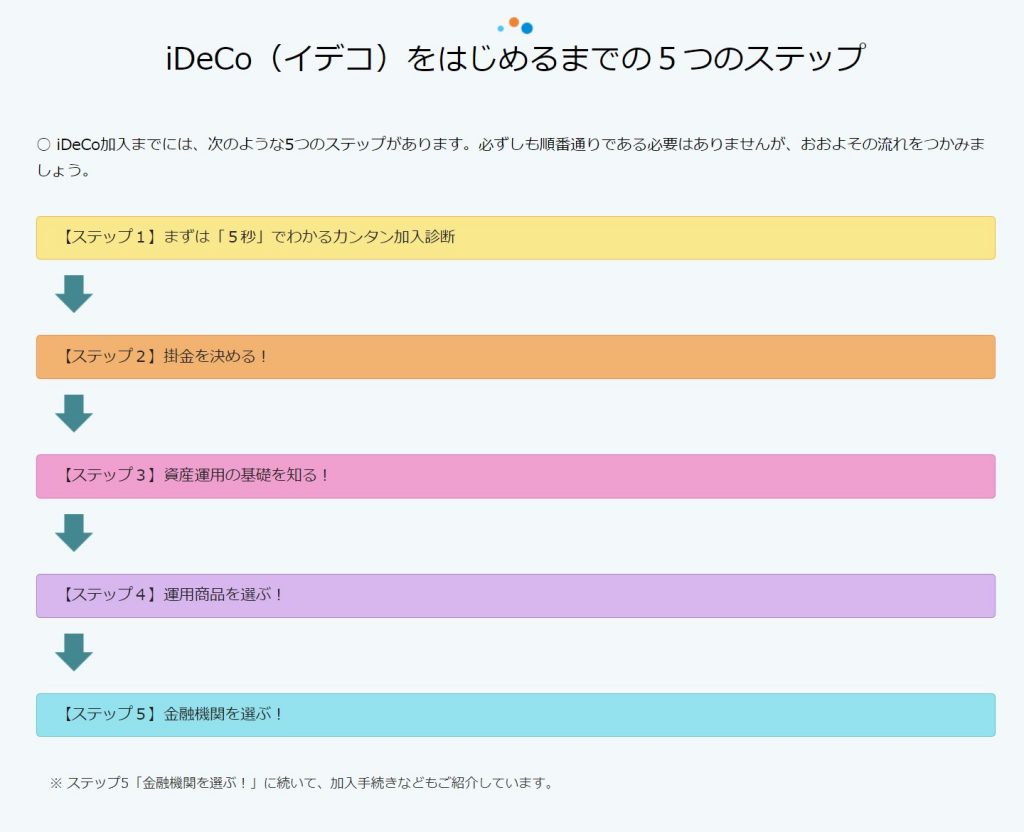

iDeCo(イデコ)をはじめるために、公式サイトでは5つのステップが推奨されています。

詳細は、各ステップの説明ページを確認いただければと思うのですが、特に重要なポイントは【ステップ1】で自分の加入資格区分を確認すること、【ステップ4】運用商品を選ぶことになります。

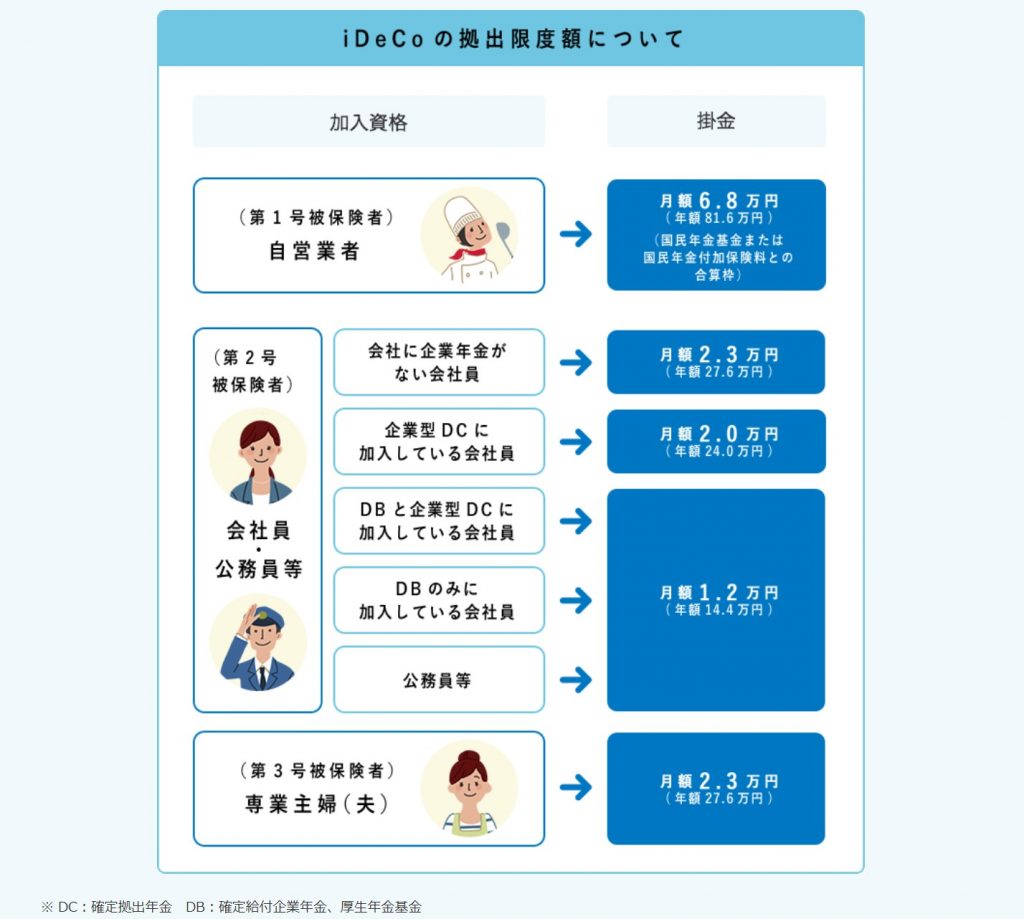

掛金については、好きなだけといわけではなく、加入されている年金制度によって、その上限額が定められています。

iDeCo公式サイト

iDeCo(イデコ)の仕組み

全てのステップを踏んでいく必要がありますが、この2つのステップが決まることで自動的に【ステップ2】の掛金の上限も決まってきますし、【ステップ3】の資産運用の基礎を押さえながら、【ステップ5】で選んだ運用商品がある金融機関を選ぶことになります。

税制メリット

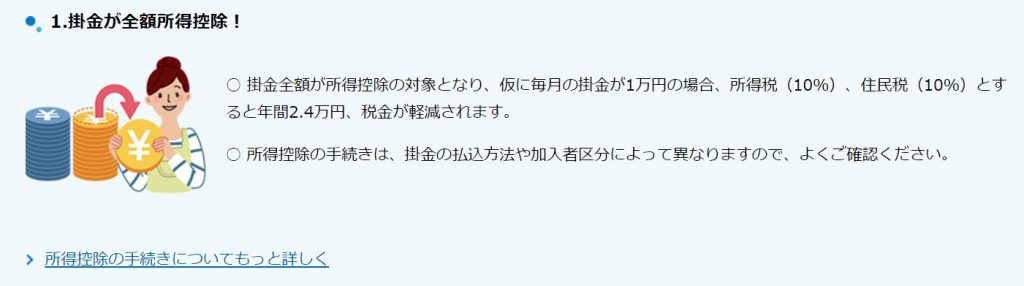

iDeCo(イデコ)の場合、通常の積立等に比べて、3つの税制メリットがあります。

iDeCo公式サイト

iDeCo(イデコ)のイイコト

結果的には税金が軽減されることになりますが、軽減されるタイミングとしては、区分によって変わってきます。

上記の例の場合、

<個人事業主の場合>

所得税の確定申告の際の納税額(納付書・クレジット納付の場合は3月の確定申告期限)が1.2万円軽減される。

その年度分の住民税の納税通知書の金額から1.2万円が軽減されます。

<サラリーマン等給与をもらっている場合>

年末調整の際の還付額が1.2万円増加又は追徴額が1.2万円軽減されます。

その年度分の住民税の給与天引き額又は納税通知書の金額から1.2万円が軽減されます。

短期間で見れば、発生する運用益はそれほど大きくないかもしれませんが、非課税の運用益を更に投資に回せるので、長期間になればその複利効果は大きなものとなります。

例えば、毎月の掛金1万円で30歳から60歳まで30年間掛けた場合、

1万円/月×12ヵ月×30年=360万円

の掛金となります。

仮に運用益がゼロとしても、360万円の資金を強制的に貯めておくことが出来ます。

更に、仮に税率が上記の例と30年間変わらないとすると、

2.4万円×30年=72万円

所得税・住民税を軽減出来ることになります。

年金として受け取る場合の「公的年金等控除」、一時金の場合の「退職所得控除」については、実際に受け取るときの状況によって、そのメリットを享受できるかは分かりません。

「公的年金等控除」の場合は、その非課税の範囲内での受給金額となれば、受け取る時に課税はされないことになりますし、「退職所得控除」の場合は、他の退職金等の金額によって、その非課税の範囲内での受給となるかは分かりませんが、課税所得を1/2とすることが出来るので、メリットは享受できると考えられます。

考慮すべきこと

もちろん良いことばかりではありませんので、確認しておくべきこともあります。

iDeCo公式サイト

iDeCo(イデコ)の仕組み

緊急でお金が必要になったからといって、途中で解約して、お金を引き出すことは出来ません。ある程度の資金の余裕が必要となります。

あくまで自己責任のため、元本割れするリスクもあります。そのため、どの金融機関の運用商品を選ぶかが重要となります。ただし、どの金融機関がいいのか?という問いに明確な答えはありません。将来的にどういった運用結果になるかは、取り扱う金融機関でさえ、明確に答えることは出来ませんので。

ある程度は自分で勉強して、自分なりに納得した形で加入することが必要となります。何十年という長期的なものになりますので、加入の時に誰かにススメられるままに申し込んでしまっても、受け取る時には、その担当の方はいないことがほとんどです。その時に、運用が思うようにいっていなかったとしても、誰かを責めたり、責任を負わすことは出来ません。

金融機関に対する手数料がかかるというのは、考慮しておくべきことです。リスクが低い運用商品であれば、元本割れはないとしても、その分運用益もほとんど出ない可能性があります。その際には、手数料分は損失が出るかもしれません。それを損失と取るか、管理してもらうための必要経費と捉えるかは、それぞれの考え方ですが。

おわりに

iDeCo(イデコ)に加入した方がいいかは、どこに焦点を当てるかで変わってきます。税制メリットに焦点をあてるのであれば、課税所得があればメリットは取れますし、将来の年金を少しでも増やしておきたいということであれば、加入する方がいいでしょう。

これらを踏まえた上で、税理士や金融機関などに相談するということであれば、よりメリット・デメリットを意識して判断が出来るかなと思います。

【広告スペース】>>>>>>>>>>>>>>

>>>>>>>>>>>>>> 【広告スペース】

最後まで読んでいただき、ありがとうございました!

この記事を書いている人

エフティエフ税理士事務所

代表 税理士

藤園 真樹(ふじぞの まさき)

大阪市福島区を拠点に活動中。

オンラインも活用しているので、対応エリアは問いません。

平日毎日でブログを更新中。

プロフィールはこちら

主なサービスメニュー

【単発サポート】

単発税務サポート

個別コンサルティング

確定申告サポート

融資サポート

【継続サポート】

顧問業務

税務顧問応援パッケージ(福島区)

税務顧問応援パッケージ(ラーメン屋さん)

事務処理のひと手間を減らすサポート