「税金の繰り延べは節税ではない」の意味合いと考え方

節税対策と聞くと、興味を惹かれたり、怪しいのではと警戒したり、その反応は様々です。法人保険など昨年2019年の改正によって、いわゆる節税商品と呼ばれるようなものには、規制が強化され、随所に「課税のタイミングが変わる課税の繰り延べに過ぎず、原則、節税効果はありません」という文言をより一層目にするようになりました。

今回は、課税の繰り延べについて、数値を当てはめて、その意味合いについて説明しながら、どのように活かしていくのかの考え方についてまとめてみました。

なお、これらの説明に使用した前提条件等は、実際にある商品等を想定しているわけではありません。あくまでその概要を掴むための仮定のものとしてお話を進めておりますので、ご了承ください。

課税の繰り延べについてイメージを掴む

難しい税金計算等の仕組みは省いて、出来るだけ簡略化して、考えてみます。

毎期「1000」の利益(所得)がある法人で、税率が30%と仮定します。

節税対策として、全額経費(損金算入)となる支払い「200」を行いました。

この支払いは3年目に支払った金額がそのまま返ってきます。その時に、全額収入(益金算入)として計上するとします。

そういった商品があるかは別として、節税対策の法人保険をイメージしていただくと分かり易いかもしれません。

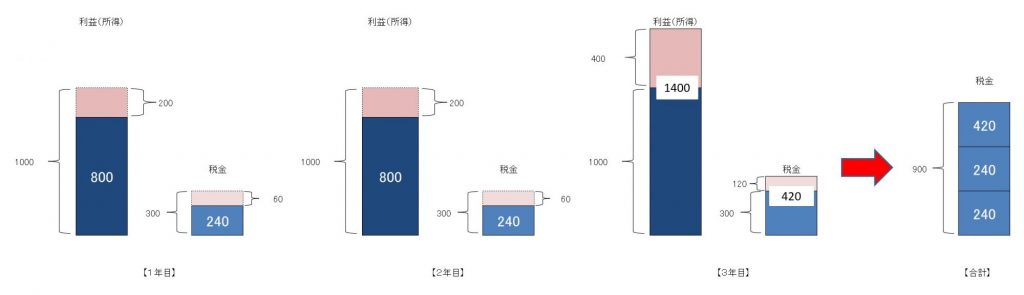

【1年目】~【2年目】

毎期「1000」の利益があるが、節税対策としての経費「200」があるので、利益は「800」となります。

税率30%のため、税金は800×30%=240となり、毎期「1000」の利益の時に比べて、「60」の税金が減少することになります。

【3年目】

毎期の利益「1000」に今まで支払った金額「400」がプラスされ、利益は「1400」となります。

税率30%のため、税金は1400×30%=420となり、毎期「1000」の利益の時に比べて、「120」の税金が増加することになります。

3年間の【合計」の税金負担は、240+240+420=900となります。

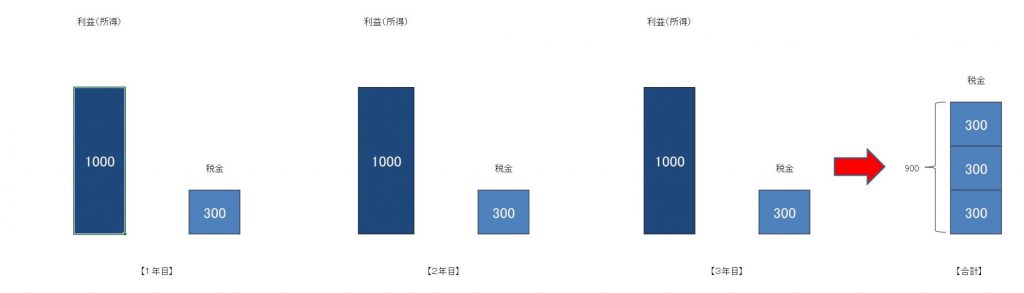

それでは、前提条件が同じの場合、上記の節税対策を行わなかった場合を見てみます。

【1年目】~【3年目】

毎期「1000」の利益に対して、税率30%のため、税金は1000×30%=300となります。

3年間の【合計】の税金負担は、300+300+300=900となります。

節税対策の結果として、【1~2年目】の税金負担は減少するものの、【3年目】の税金負担が増加するため、3年間の【合計】の税金負担は同じとなります。

実際には毎期の利益の金額は違いますし、税率も変わることもあり、支払った金額がそのまま戻ってこないこともあるので、事情は変わりますが、これが税金の繰り延べが節税ではないことの意味合いになります。

3年目に対策したら節税になるのでは?

一般的によく言われているのが、税金の繰り延べとなっても、上記の例の3年目のときに、退職金の支給など一時的な経費(損金算入)を計上することによって、節税効果が出るのではというお話です。

上記の例を参考に、3年目に一時的な経費で節税対策をしてみた場合を考えてみます。

毎期「1000」の利益(所得)がある法人で、税率が30%と仮定します。

節税対策として、全額経費(損金算入)となる支払いを「200」行いました。

この支払いは3年目に支払った金額がそのまま返ってきます。その時に、全額収入(益金算入)として計上します。

同時に、一時的に支払うことで経費(損金算入)となる「400」の支払いを行いました。

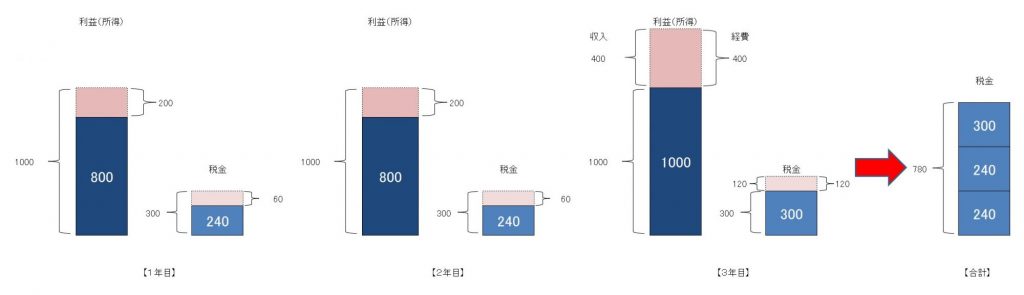

【1年目】~【2年目】

毎期「1000」の利益があるが、節税対策として経費「200」があるので、利益は「800」となります。

税率30%のため、税金は800×30%=240となり、毎期「1000」の利益の時に比べて、「60」の税金が減少することになります。

【3年目】

毎期の利益「1000」に今まで支払った金額「400」がプラスされますが、一時的な経費「400」があるので、利益は「1000」のままです。

税率30%のため、税金は1000×30%=300となり、毎期「1000」の利益の時と同じ、「300」の税金負担となります。

3年間の【合計】の税金負担は、240+240+300=780となります。

税金負担としては、3年目に対策をする前と比べると減少しているように見えますが、1~2年目は対策をせずに、同じ条件で【3年目】に一時的な経費「400」があった場合を考えてみます。

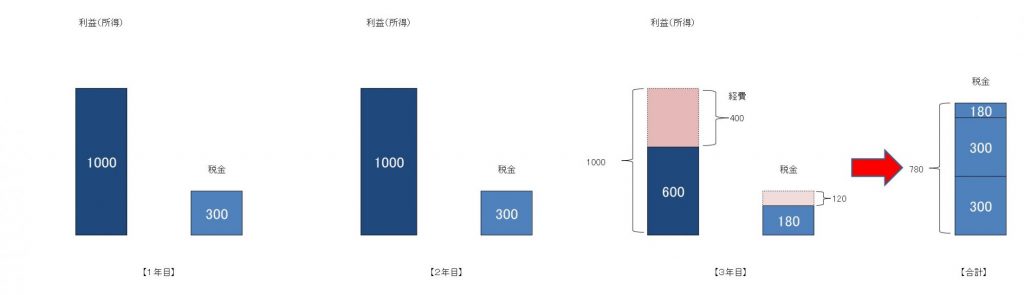

【1年目】~【2年目】

毎期「1000」の利益に対して、税率30%のため、税金は1000×30%=300となります。

【3年目】

毎期の利益「1000」に、一時的な経費「400」がマイナスされるので、利益は「600」となります。

税率30%のため、税金は600×30%=180となり、毎期「1000」の利益の時に比べて、「120」の税金が減少することになります。

3年間の【合計】の税金負担は、300+300+180=780となります。

3年目に退職金などの一時的な経費を支払う前提が同じであれば、合計の税金負担は同じとなります。

税金の繰り延べは意味がないのか?

合計で見ると、結果的に税金負担が同じであるならば、わざわざその対策をする必要がないのでは?とも考えられます。

しかしながら、経営においては、中長期的な視点と短期的な視点が必要であり、十数年でトータルすると同じだからといって、メリットがないとは言い切れません。

節税対策を行っているときには利益が出ていて、資金に余裕があっても、その後その支払いが返ってくるときには、業績が悪くなっていて、同じ税率が適用されないこともあります。

資金繰りが悪化している時に、その返ってきた資金で資金繰りの改善を図ることが出来るかもしれません。

上記の例で言えば、1~2年目には「200」の支払いが追加で必要となりますが、毎期の税金負担額は確実に減少しており、退職金などの一時的な経費を一度に用意するのではなく、積立のような形で準備することが出来ることになります。

簡単にするため、3年という期間にしていますが、これが10年20年となってくると、その金額のインパクトは大きくなります。

毎期の節税額にばかり目を向けるのではなく、中長期的な視点での資金需要のために、節税対策を行いながら手当していくことが大事なのかなと思います。

おわりに

出来るだけ納税額を抑えるというのは、必要なことでもあります。ただ、そこばかりに気を取られてしまうと、本末転倒になってしまうかもしれませんので、本来の目的を押さえておくことが重要かなと思います。

【広告スペース】>>>>>>>>>>>>>>

>>>>>>>>>>>>>> 【広告スペース】

最後まで読んでいただき、ありがとうございました!

この記事を書いている人

エフティエフ税理士事務所

代表 税理士

藤園 真樹(ふじぞの まさき)

大阪市福島区を拠点に活動中。

オンラインも活用しているので、対応エリアは問いません。

平日毎日でブログを更新中。

プロフィールはこちら

主なサービスメニュー

【単発サポート】

単発税務サポート

個別コンサルティング

確定申告サポート

融資サポート

【継続サポート】

顧問業務

税務顧問応援パッケージ(福島区)

税務顧問応援パッケージ(ラーメン屋さん)

事務処理のひと手間を減らすサポート